Crédit immobilier : Des hausses de taux en juin et de plus en plus d’acquéreurs évincés

La hausse des taux de crédit se poursuit en juin. Depuis le début de l’année, la plupart des banques les ont ainsi augmentés de 0,50 % mais jusqu’à 0,75 % pour certaines selon le courtier en crédit VousFinancer.

© adobestock

Après des mois d’avril et de mai marqués par de fortes remontées de taux, avec souvent plusieurs grilles de taux envoyées par mois, en juin, les banques continuent de relever leurs barèmes avec des hausses de 0,10 à 0,40 %. Ainsi au total depuis le début de l’année 2022, les hausses moyennes de taux sont de 0,50 %, mais atteignent 0,75 % dans certaines banques, ce qui représente une hausse de mensualité de 70 € pour un prêt de 200 000 € sur 20 ans.

Les taux moyens sont en augmentation à 1,35 % sur 15 ans, 1,55 % sur 20 ans et 1,75 % sur 25 ans, mais de plus en plus de banques affichent désormais des taux supérieurs à 2 % sur 20 ans, des taux qui n’étaient plus affichés depuis 2017 ! Pour autant, avec un bon dossier il est toujours possible d’emprunter à 1 % sur 15 ans, 1,15 % sur 20 ans et 1,30 % sur 25 ans.

Encore des hausses de taux à venir …

« On note une légère baisse du nombre de barèmes reçus, notamment des grandes banques nationales, indiquant bien que les marges de manœuvre pour remonter leurs taux, après plusieurs semaines de hausses, diminuent en raison notamment du plafond imposé par le taux d’usure. Si cela semble être une bonne nouvelle pour les emprunteurs, en réalité, le risque est qu’à ce niveau de taux, décorrélé les taux d’emprunt d’Etat et de l’inflation, il ne soit plus rentable pour les banques de prêter, ou uniquement aux meilleurs profils. D’ores et déjà quelques banques, très peu nombreuses, ont suspendu leur production de crédit…», analyse Sandrine Allonier, directrice des études de Vousfinancer.

Dans le contexte actuel, avec des taux d’emprunt d’Etat à 1,6 %, de retour à leur niveau de 2014 au moment où les taux de crédit étaient à plus de 3 % et une inflation à plus de 5 % en mai, soit autant qu’en 1985, il est probable que la hausse des taux se poursuive dans les prochaines semaines. D’autant que la Banque centrale européenne devrait faire évoluer sa politique accommodante pour freiner l’inflation dès le mois de juillet, ce qui devrait peser sur les taux comme sur la production de crédits.

Le frein des taux d’usure de plus en plus problématique et pour davantage d’emprunteurs

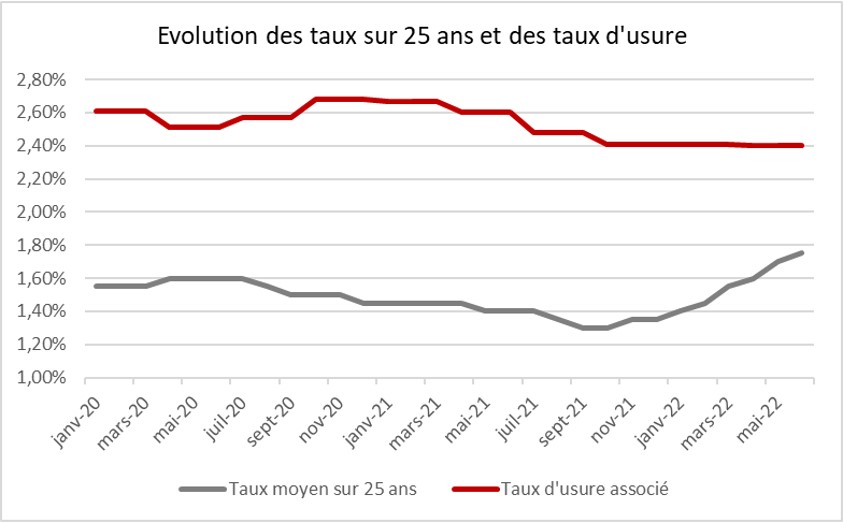

Alors que depuis plusieurs mois, les professionnels du crédit alertent sur le sujet du taux d’usure, cette problématique devient de plus en plus sensible : « En phase de remontée des taux comme celle que l’on connait actuellement, les taux d’usure sont actuellement totalement décorrélés de la réalité du marché. Pour preuve, sur 20 ans et plus, les durées de crédit les plus répandues, le taux d’usure a baissé de 20 points en un an, passant de 2,60 % à 2,40 %, alors même que les taux de crédit ont augmenté de 35 points. En juin 2021, on empruntait en moyenne à 1,20 % contre 1,55 % actuellement, avec un taux d’usure actuellement plus bas. Et sur 25 ans, la marge de manœuvre est encore plus fine… On comprend donc bien qu’aujourd’hui de nombreux emprunteurs soient de fait exclus du crédit », analyse Julie Bachet, directrice générale de Vousfinancer.

Cas pratique d’un dossier refusé dans un premier temps en raison du taux d’usure

Un célibataire de 30 ans, 2500 € de revenus nets, 15 % d’apport et un emprunt de 205 000 € sur 25 ans

- Taux : 1,95 %

- Assurance de la banque : 0,36 %

- Frais de garantie : 2255 €

- Frais annexe (dossier et courtage) : 3000 €

- TAEG (taux tous frais inclus) : 2,57 % : supérieur au taux d’usure : 2,40 % – REFUS

Solution : délégation d’assurance et baisse des frais

- Taux : 1,95 %

- Assurance déléguée : 0,12%

- Frais de garantie : 2255 €

- Frais annexe (dossier et courtage) : 2450€

- TAEG : 2,30 % inférieur au taux d’usure donc accord

C’est le taux annuel effectif global (TAEG) du prêt qui ne doit pas dépasser le taux d’usure, en incluant donc le taux nominal mais aussi les frais de dossier, frais de courtage, coût d’assurance et garantie obligatoire… (article R. 314-11 du code de la consommation). Avec des taux atteignant actuellement parfois 2 % hors assurance, certains dossiers ne passent plus.

« Avec les taux d’usure actuels, la situation risque d’être très compliquée jusqu’à l’automne. Alors que l’année dernière, les profils les plus impactés par le taux d’usure étaient les plus fragiles, avec un problème de santé ou un âge avancé à cause du taux d’assurance, même des profils classiques sont aujourd’hui exclus du crédit. Des emprunteurs qui auraient pu emprunter sans problème il y a 6 mois, ne le peuvent théoriquement plus ! Heureusement des solutions existent, comme tenter de négocier le taux de crédit, les frais de dossier, jouer sur la couverture de l’assurance mais elles ne sont pas tenables sur la durée… », explique Julie Bachet.

La méthode de calcul du taux d’usure pose problème, et pourrait à terme bloquer le marché

C’est la méthode de calcul de ce taux d’usure, censé à la base protéger les emprunteurs en interdisant l’octroi de prêt à des conditions de taux « hors marché », qui pose problème dans le contexte actuel de remontée des taux. En vertu de l’article L. 314-6 du code de la consommation, « constitue un prêt usuraire tout prêt conventionnel consenti à un taux effectif global qui excède, au moment où il est consenti, de plus du tiers, le taux effectif moyen pratiqué au cours du trimestre précédent par les établissements de crédit et les sociétés de financement pour des opérations de même nature comportant des risques analogues ».

« En cas de remontée des taux, la méthode de calcul du taux d’usure se basant sur les taux effectivement accordés durant le trimestre précédent, plus une marge d’un tiers, pose problème. Le taux d’usure en vigueur actuellement et depuis le 1er avril, a été calculé sur la base des taux effectivement accordés – assurance et tout frais inclus – en janvier, février et mars 2022, donc pour des crédits demandés parfois fin 2021 à un moment on pouvait encore emprunter avec un très bon profil à moins de 1 % sur 20 ans. La hausse des taux, récente et très forte, n’a donc pas été prise en compte, ou très peu seulement. C’est ce décalage de 3 mois qui provoque ainsi un effet ciseau qui exclut du crédit une plus large catégorie d’emprunteurs », explique Julie Bachet.

« Il faudrait que le taux d’usure soit re calculé mensuellement pour tenir compte davantage des évolutions du marché. Le prochain taux d’usure sera publié à la fin du mois de juin, pour le trimestre prochain, mais il est fort à parier que la remontée ne sera que limitée : comme les emprunteurs qui se voient proposer un taux de crédit trop élevé actuellement ne peuvent emprunter à cause des taux d’usure, ces taux plus élevés ne seront pas pris en compte le calcul du futur taux d’usure, qui va donc plus de temps à remonter. Avec un risque de voir certaines banques limiter leur production de crédit en attendant une réelle remontée de ce taux… mais également un attentisme des acheteurs que l’on constate déjà », conclut Sandrine Allonier.

Sur 20 ans et plus, les durées de crédit les plus répandues, le taux d’usure a baissé de 20 points en un an, passant de 2,60 % à 2,40 %, alors même que les taux de crédit ont augmenté de 35 points. En juin 2021, on empruntait en moyenne à 1,20 % contre 1,55 % actuellement, avec un taux d’usure actuellement plus bas. Et sur 25 ans, la marge de manœuvre est encore plus fine… On comprend donc bien qu’aujourd’hui de nombreux emprunteurs soient de fait exclus du crédit.

Sur 20 ans et plus, les durées de crédit les plus répandues, le taux d’usure a baissé de 20 points en un an, passant de 2,60 % à 2,40 %, alors même que les taux de crédit ont augmenté de 35 points. En juin 2021, on empruntait en moyenne à 1,20 % contre 1,55 % actuellement, avec un taux d’usure actuellement plus bas. Et sur 25 ans, la marge de manœuvre est encore plus fine… On comprend donc bien qu’aujourd’hui de nombreux emprunteurs soient de fait exclus du crédit.

Votre avis

Votre avis