Crédit immobilier : Des taux stables et des décotes pour les bons profils

En juin, les taux des crédits immobiliers affichent une relative stabilité. Preuve que les banques sont enclines à prêter. La production de crédit repart à la hausse et les meilleurs profils peuvent profiter de décotes.

© adobestock

Après un mois d’avril marqué par des rebondissements liés à la politique commerciale menée par Donald Trump, le mois de mai à laissé place à l’accalmie, laquelle se poursuit en juin.

Des taux de crédit immobilier stables

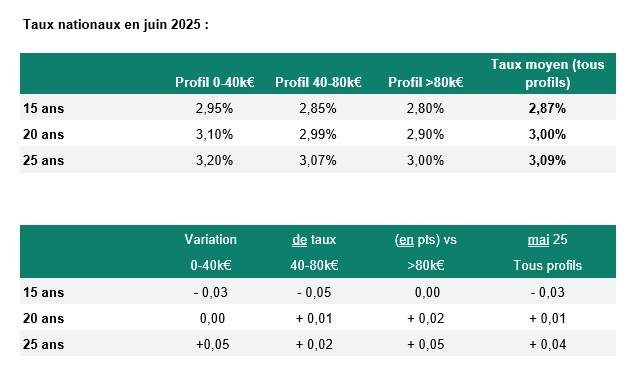

Les grilles de taux demeurent stables dans la majorité d’établissements, même si on note un léger sursaut sur les durées de crédit les plus longues (+0,01 point en moyenne pour les prêts sur 20 ans, +0,04 en moyenne sur 25 ans).

Selon les données de Pretto, les taux moyens constatés en avril s’établissent comme suit : 2,87% sur 15 ans, 3% sur 20 ans et 3,09% sur 25 ans.

Des décotes pour les bons profils

En marge des grilles de taux générales, certains profils peuvent profiter pleinement de la concurrence que se livrent les banques pour attirer à elles de nouveaux clients, en bénéficiant de décotes.

Les profils particulièrement recherchés ? Les jeunes de moins de 35 ans, primo-accédants, CSP+ avec hauts revenus (>80k) et forte capacité à épargner.

“On observe un fort intérêt des banques pour les bons profils : les emprunteurs jeunes, stables et aisés sont à l’évidence les cibles prioritaires des établissements, qui n’hésitent pas à leur accorder des taux bien inférieurs à la moyenne”, précise Pierre Chapon, co-fondateur et CEO de Pretto.

Les primo-accédants de retour sur le marché du crédit immobilier

À noter : les primo-accédants représentent 50% de la production de nouveaux crédits pour l’acquisition d’une résidence principale. Une partie d’entre eux bénéficie notamment de l’élargissement du prêt à taux zéro (PTZ) depuis avril 2025, qui leur permet de faire de substantielles économies sur le coût global du crédit.

Une nouvelle baisse des taux directeurs de la BCE en juin ?

Le 17 avril, la Banque Centrale Européenne a confirmé sa politique de soutien à l’économie européenne en abaissant ses taux directeurs de 2,5 à 2,25%. Une mesure qui permet aux banques d’un coût de l’argent plus avantageux, dans l’optique de stimuler l’investissement.

Alors qu’une nouvelle réunion se tiendra le 4 juin à Francfort, les experts s’interrogent : la BCE poursuivra-t-elle dans cette dynamique ? Si tel était le cas, ce serait un signal positif pour les emprunteurs. En effet les banques – tout particulièrement les banques nationales qui se refinancent sur les marchés financiers – pourraient revoir leur grille de taux à la baisse.

La décision, si elle était prise, devrait soutenir plus encore le redémarrage du marché du crédit, qui reprend des couleurs ces derniers mois. En mars 2025, la production de crédits immobiliers (hors renégociations) a atteint 12 milliards d’euros, soit +71 % par rapport à mars 2024 (source : Banque de France).

Sans baisse des taux, pas de reprise de l’immobilier

La baisse progressive des taux d’intérêt, amorcée début 2024, joue un rôle essentiel dans cette reprise. En mars 2025, le taux moyen des nouveaux crédits s’élevait à 3,20 % contre 3,27 % en février, rendant l’emprunt plus accessible pour les ménages.

Une tendance confirmée dans la production de Pretto : entre T1 2024 et T1 2025, le nombre de clients Pretto devenus propriétaires a bondi de 50%. Ce regain d’activité est porté par la stabilisation actuelle des taux, ainsi que l’entrée en vigueur de dispositifs encourageant l’accession à la propriété – comme le PTZ élargi.

“Nous assistons à une reconfiguration du profil type des acquéreurs : plus jeunes, mieux informés et stratégiques dans leurs choix, ils profitent de l’environnement de taux stables pour se lancer dans leur premier achat”, reprend Pierre Chapon.

La stabilité des taux pourrait entraîner une hausse des prix de l’immobilier

La stabilisation des taux a un effet secondaire : elle favorise le retour d’acheteurs solvables sur le marché, ce qui soutient la demande et tire les prix vers le haut.

Les prix immobiliers ont enregistré une légère hausse de +0,5% au 1er trimestre 2025 (source : indices des notaires et de l’Insee), même si des disparités demeurent, avec une hausse de +0,7% en province contre une baisse de -0,3% à Paris.

Portrait-robot des nouveaux propriétaires au 1er trimestre

- 34 ans en moyenne

- 84 400 euros de revenus annuels (seul ou à deux)

- prêt sur 275 mois (environ 23 ans)

- emprunt moyen de 293 000 € pour un bien de 353 000 €

- un taux moyen de 3,3%

- superficie de 95,5 m²

Votre avis

Votre avis