Immobilier 2025 : Le marché repart mais sur un fil

Selon le réseau Laforêt qui dresse le bilan de l’année, le marché immobilier ancien est sorti de la crise mais reste vulnérable. La reprise est réelle, portée par la demande, mais freinée par l’absence des investisseurs, la tension locative et les incertitudes réglementaires.

© adobestock

les prix ont progressé nettement à Lyon (+3,5 %)

Alors que l’année 2025 s’achève, le réseau Laforêt qui publie son point marché immobilier et les perspectives pour 2026, qui met en lumière un redémarrage de l’activité… dans un contexte encore fragile.

L’essentiel

- Investisseurs toujours en retrait : 17 % des transactions seulementrché immobilier & perspectives 2026, qui met en lumière un redémarrage de l’activité… dans un contexte encore fragile.

- +16 % de transactions sur 12 mois au niveau national

- Plus de 900 000 ventes attendues, un retour aux standards historiques

- Prix en hausse de +1,8 % après deux années de correction (-7 % cumulés en 2023-2024)

- Taux de crédit stabilisés autour de 3,10 %, après un pic à 4,20 % fin 2023

- 35 % de primo-accédants, contre 30 % un an plus tôt

Un marché qui compose avec l’incertitude

Le marché immobilier français a terminé l’année 2025 dans une situation paradoxale. Après deux années de net ralentissement, le marché de l’ancien retrouve un volume de transactions conforme à ses standards historiques, avec plus de 900 000 ventes attendues. Ce retour à la normale résulte d’un double ajustement : une correction des prix en 2023-2024 (baisse cumulée de 7 %), suivie d’une reprise modérée en 2025 (+1,8 %), et un retour des taux d’emprunt à des niveaux soutenables, autour de 3,10 %, après un pic à 4,20 % fin 2023. Les conditions du marché se sont peu à peu équilibrées, permettant à l’activité de retrouver du souffle.

Derrière cette apparente reprise, l’équilibre demeure fragile. Le marché évolue dans un brouillard politique, budgétaire et f iscal : débats autour du PLF 2026, pistes de réformes évoquées puis écartées (plus values sur la résidence principale, fiscalité des bailleurs). Ces signaux entretiennent l’attentisme et conduisent les ménages à avancer avec prudence.

Alors même que les transactions progressent, le taux de propriétaires recule dans notre pays. La reprise n’est pas uniforme. Les primo-accédants gagnent du terrain (35 % des transactions contre 30 % un an plus tôt), soutenus par le PTZ et des taux plus accessibles, mais cette dynamique reste insuffisante pour inverser la tendance. Les secundo-accédants demeurent la principale force d’achat. En revanche, les investisseurs privés restent largement en retrait (17 % des transactions, contre plus d’un quart auparavant), fragilisant un marché locatif déjà sous tension. Enfin, la reprise des prix, si elle se poursuit, pourrait rapidement compromettre l’accès à la propriété pour les ménages les plus modestes.

En résumé, le marché de l’ancien retrouve de la dynamique, mais plusieurs fragilités persistent : prix en hausse, primo-accédants encore minoritaires et investisseurs absents. La question n’est plus seulement de savoir si les transactions repartent, mais dans quelles conditions et au bénéfice de quelles catégories d’acheteurs.

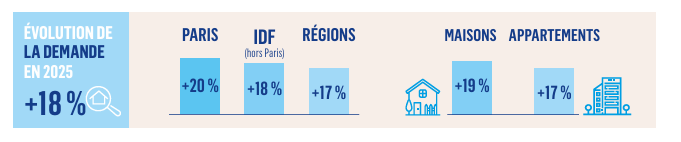

La demande comme moteur de la reprise

La demande immobilière continue de soutenir la reprise, malgré un environnement contraint. Sur 12 mois, le nombre d’acquéreurs recensé au sein du réseau Laforêt progresse de 18 %. Trois mois plus tôt, cette progression atteignait 20 % : la tendance de fond reste favorable, malgré un tassement en fin d’exercice.

Dans le détail, les intentions d’achat progressent partout : +20 % à Paris, +18 % en Île-de-France et +17 % dans les régions. Les Français qui avaient retardé leur décision en 2023-2024, anticipant une baisse continue des taux et des prix, ont finalement compris qu’elle n’était pas durable. Beaucoup ont donc relancé leurs projets d’acquisition.

Par typologie, la demande progresse de 19 % pour les maisons et de 17 % pour les appartements. Cela montre que les Français se tournent à nouveau vers les maisons, qui restent la forme dominante du parc immobilier, après une période où l’inflation et les coûts liés à l’entretien et à la rénovation avaient temporairement freiné cet intérêt.

Le dernier trimestre 2025 a toutefois marqué un léger tassement. La progression de la demande reste soutenue sur l’année (+18 %), mais la dynamique observée en milieu d’année s’est atténuée en fin d’exercice. Les intentions d’achat demeurent néanmoins présentes.

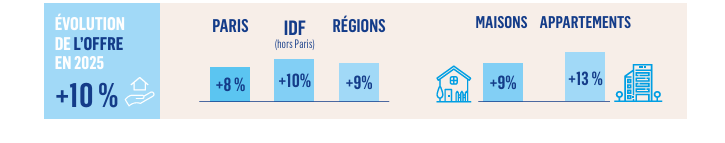

L’offre se reconstitue, mais le déficit persiste

Face à cette demande dynamique, l’offre de biens à vendre progresse également : +10 % au national. Les stocks de maisons augmentent de 9 % et ceux des appartements de 13 %. Après plusieurs trimestres de raréfaction, notamment dans les grandes métropoles, les stocks se reconstituent, mais demeurent nettement insuffisants pour répondre aux besoins du marché.

Le cas de Paris est emblématique. En 2024, l’offre avait reculé de 8 % sur l’année, en raison d’un attentisme marqué des vendeurs. En 2025, le mouvement s’inverse avec une hausse des stocks de 8 % sur un an. Entre le recul de 2024 et la progression de 2025, cela représente un écart total de 16 points. La combinaison d’une demande accrue et d’un financement bancaire plus favorable aux acquéreurs a incité les propriétaires à mettre leurs biens sur le marché.

Malgré tout, le déséquilibre reste important dans la capitale : l’offre y progresse de 8 %, tandis que la demande augmente de 20 %, soit un différentiel de 12 points. À l’échelle nationale, l’écart moyen entre l’évolution de l’offre et celle de la demande s’établit autour de 8 points, que ce soit en Île-de-France (+10 % pour l’offre vs +18 % pour la demande) ou en régions (+9 % vs +17 %).

Le marché parisien apparaît ainsi nettement plus tendu que le reste du territoire, contribuant à maintenir une pression accrue sur les délais de vente. L’enjeu n’est pas seulement quantitatif. Après deux années de décalage entre attentes des vendeurs et capacités de financement des acquéreurs, les nouveaux mandats de vente sont désormais mieux alignés sur les prix de marché. Combinée à la progression des stocks, cette évolution facilite la concrétisation des projets d’achat des Français.

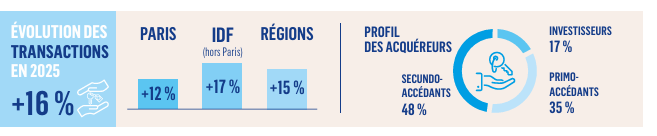

Un rebond partiel des transactions

Sur 12 mois glissants, le nombre de compromis de vente progresse de 16 % au niveau national, avec +12 % à Paris, +17 % en Île-de-France et +15 % dans les régions. La hausse est moins marquée dans la capitale, où le déséquilibre offre/demande demeure le plus fort. La reprise des volumes de transactions reste toutefois segmentée. Elle repose principalement sur les secundo-accédants, qui vendent pour acheter, et sur les primo-accédants soutenus par le PTZ dans les zones éligibles et bénéficiant du recul des taux de crédit. Un tiers des acquisitions se font sans recours au crédit, principalement chez les secundo-accédants. Le crédit reste donc un filtre puissant, écartant les ménages disposant d’un apport insuffisant.

Les primo-accédants continuent de gagner du terrain et représentent désormais 35 % des transactions, contre environ 33 % trois mois plus tôt et 30 % un an auparavant. Les secundo accédants restent la principale force d’achat, mais reculent légèrement, passant de 50 % à 48 % des transactions sur trois mois, dont 7 % concernent des résidences secondaires. Cette proportion demeure inférieure au poids structurel des résidences secondaires dans le parc français (environ 10 %), reflétant l’impact de la fiscalité (taxe d’habitation, surtaxes, taxe foncière et IFI).

Chez les investisseurs, l’immobilisme domine puisqu’ils représentent 17 % des transactions, alors qu’ils comptaient pour plus d’un quart il y a quelques années. Leur retrait s’explique par une équation économique moins favorable : encadrement des loyers dans certaines zones, coûts de mise aux normes énergétiques, pression fiscale accrue sur les revenus locatifs. Ce désengagement accentue la tension sur le marché locatif, alors que la demande continue de croître fortement.

Le marché de la location : une crise silencieuse mais profonde

Le marché locatif continue de se tendre. Sur l’ensemble de l’année 2025, la demande locative a progressé de 11 %, tandis que l’offre a reculé de 13 %. Ce déséquilibre reflète à la fois le report massif des ménages ne pouvant accéder à la propriété et le renouvellement limité de l’offre locative en raison d’une rotation réduite des locataires. Le retrait des investisseurs accentue l’effet ciseau entre offre et demande. Ce déséquilibre résulte de décisions cumulées : fiscalité locale, encadrement des loyers, incertitudes sur le DPE, menaces de nouvelles taxes. Une partie des propriétaires-bailleurs choisissent de vendre plutôt que de relouer, ce qui réduit mécaniquement le parc disponible.

Cette crise inédite survient alors que le logement reste un enjeu central des prochaines élections municipales et présidentielles, dans un contexte de tensions sociales marquées et d’un marché en situation critique.

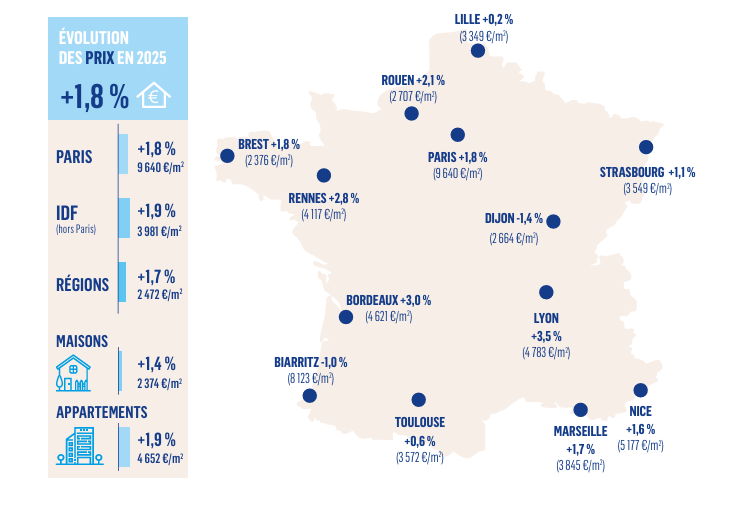

Une hausse des prix prématurée ?

Après deux années de baisse, les prix repartent à la hausse en 2025. Au niveau national, ils progressent de 1,8 %, pour atteindre 3 398 €/m². Paris affiche une hausse de 1,8 %, à 9 640 €/m², tout en restant sous la barre symbolique des 10 000 €/m². Onze arrondissements dépassent néanmoins cette barre, du 1er au 9e, ainsi que les 16e et 17e.

En Île-de-France, les prix augmentent de 1,9 %, pour atteindre 3 981 €/m², avec des évolutions contrastées : les Yvelines et le Val-d’Oise enregistrent seulement +0,9 % en un an. En régions, après une baisse de 3,6 % en 2024 et une stagnation en milieu d’année 2025 (-0,9 %), les prix repartent à la hausse (+1,7 %, à 2 472 €/m²). Cette augmentation reste hétérogène : les prix progressent nettement à Lyon (+3,5 %) et à Bordeaux (+3,0 %), de manière un peu plus modérée à Marseille (+1,7 %) et à Strasbourg (+1,1 %), ils stagnent à Lille (+0,2 %) et à Toulouse (+0,6 %), et reculent légèrement à Biarritz (-1,0 %) et à Dijon (-1,4 %).

Par type de biens, les appartements voient leurs prix progresser de 1,9 % au national, tandis que les maisons enregistrent une hausse de 1,4 %. Cette hausse pourrait être interprétée comme un simple rattrapage après 2 années de correction. Elle constitue toutefois un point de vigilance : le marché n’a retrouvé son équilibre que récemment, et une reprise trop rapide des prix risquerait de contraindre la capacité d’achat des ménages les plus modestes, entraînant un nouveau risque de blocage du marché.

La fluidité peine à se rétablir

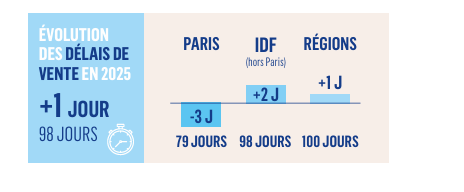

Les délais de vente confirment un marché qui a redémarré, mais où prudence et observation restent de mise. Au niveau national, le délai moyen est de 98 jours, soit 1 jour de plus qu’il y a un an. À Paris, les biens se vendent en moyenne en 79 jours (-3 jours), en Île-de-France en 98 jours (+2 jours) et dans les régions en 100 jours (+1 jour). Les appartements se vendent plus rapidement (94 jours en moyenne) que les maisons (99 jours).

Ces délais, globalement stables malgré la hausse des volumes, traduisent une réalité simple : chaque partie prenante prend son temps. Les vendeurs testent le marché, ajustent leurs prétentions, parfois en révisant leur projet s’ils n’obtiennent pas le prix souhaité. Les acquéreurs, eux, arbitrent avec attention : charges de copropriété, impôts locaux, coût énergétique, coût des travaux… Chaque détail compte.

Cette prudence généralisée reflète un marché qui a retrouvé de l’activité, mais pas encore sa fluidité d’avant crise.

Des négociations moins fortes, mais plus techniques

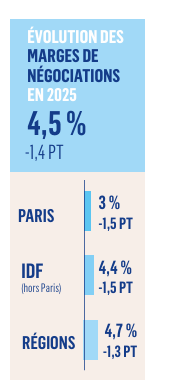

La marge de négociation poursuit son recul. Au niveau national, elle s’établit à 4,5 % (-1,4 point). Dans les régions, elle atteint 4,7 % (-1,3 point), en Île-de-France 4,4 % (-1,5 point), et seulement de 3 % à Paris (-1,5 point). Les maisons font l’objet de négociations un peu plus fortes (4,9 %) que les appartements (4,1 %). Deux phénomènes expliquent cette évolution.

D’un côté, les mandats de vente sont mieux calibrés dès la mise sur le marché des biens : les stratégies de prix intègrent davantage les conditions réelles du marché, réduisant les écarts entre prix affiché et prix acté et limitant mécaniquement la marge de négociation. De l’autre côté, la marge varie fortement selon les biens : les acquéreurs se montrent hyper-sélectifs, notamment sur les logements énergivores. Pour les logements classés F ou G, elle peut être majorée de 2 à 10 points afin d’intégrer le coût des travaux nécessaires (menuiseries, chauffage, isolation, toiture), parfois plusieurs dizaines de milliers d’euros pour une maison.

La négociation devient donc moins systématique, mais plus technique et plus segmentée : faible sur les petites surfaces ou les logements bien situés et performants énergétiquement, beaucoup plus importante sur les grandes maisons et les biens à fort enjeu énergétique.

2026 sous le signe de la prudence

À l’issue de 2025, le marché immobilier ancien présente un bilan contrasté mais positif. Les volumes de transactions, après avoir touché un point bas, se sont redressés pour revenir vers des niveaux historiques. Les taux d’intérêt se sont stabilisés autour de 3 %, contribuant à restaurer le pouvoir d’achat immobilier. La demande reste soutenue et les fondamentaux apparaissent aujourd’hui plus solides, même si des fragilités subsistent : une remontée des prix qui doit rester mesurée pour ne pas compromettre l’accès à la propriété, une progression des primo-accédants encore insuffisante pour enrayer durablement le recul du taux de propriétaires, et un retrait persistant des investisseurs privés, qui continue de peser sur un marché locatif déjà sous tension.

Dans ce contexte, les volumes de vente devraient poursuivre leur reprise en 2026, avec des prix contenus. À l’échelle nationale, les ajustements attendus resteraient modérés, avec des hausses alignées sur l’inflation, se maintenant sous les 2 % pour les appartements et 1,5 % pour les maisons, traduisant davantage une phase de stabilisation qu’un véritable cycle haussier.

Pour 2026, la trajectoire du marché dépendra largement de la clarté des orientations publiques. Ménages et professionnels ont besoin de visibilité : une fiscalité cohérente, un statut sécurisé pour les bailleurs privés et des règles du jeu durables. L’instabilité réglementaire observée ces derniers mois a déjà retardé certains arbitrages ; si elle devait se prolonger, elle pourrait freiner une dynamique pourtant bien engagée. À l’inverse, une clarification rapide permettrait au marché de confirmer son redressement dès le printemps 2026.

« Le logement s’inscrit désormais comme un enjeu structurant des municipales de 2026 et des présidentielles de 2027. Les bases d’une reprise durable sont posées. À condition que le cadre réglementaire se stabilise, le marché dispose des ressorts nécessaires pour poursuivre son rebond », conclut Yann Jéhanno, Président de Laforêt.

Votre avis

Votre avis