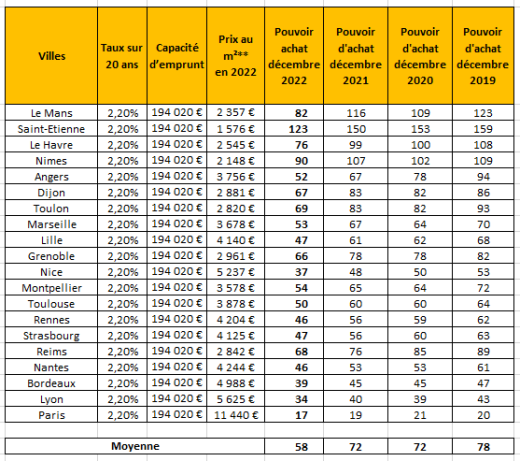

Immobilier : Le pouvoir d’achat des Français a reculé de 13 mètres carrés en un an

Le pouvoir d’achat immobilier des Français recule dans les grandes villes selon le bilan 2022 publié par le courtier en crédit Meilleurtaux.

© adobestock

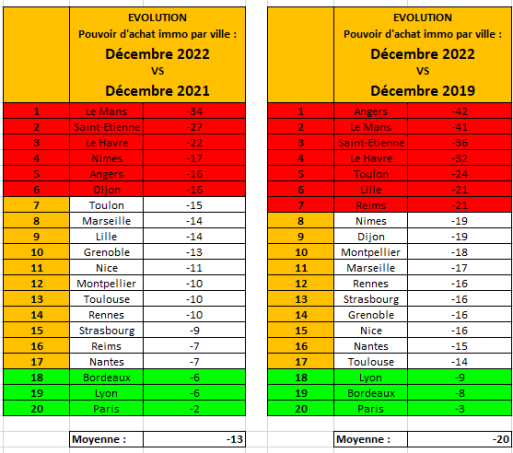

Au Mans, le pouvoir d'achat immobilier a reculé de 34 m² en un an.

A l’instar de 2020, l’année 2021 a été extrêmement dynamique. L’effet covid et post-covid n’y sont pas étrangers. Les taux d’emprunt étaient à cette époque très bas et avoisinaient les 1% voire en dessous. Les Français se sont alors massivement tournés vers l’achat de biens. Entre 2020 et 2021, le pouvoir d’achat immobilier est quasiment resté inchangé. Mais en 2022, compte tenu de l’inflation générale et du conflit en Ukraine, les taux sont repartis à la hausse, spécifiquement depuis mars, rendant l’accès à la propriété plus difficile et les taux de crédit pourraient atteindre les 3% dès le premier trimestre 2023, c’est-à-dire demain ! Entre 2021 et 2022, toutes les plus grandes villes de France ont perdu des mètres carrés, avec une mention spéciale pour les villes secondaires. La perte de mètre carré est encore plus frappante en comparant l’ère avant pandémie, c’est-à-dire 2019 et aujourd’hui fin 2022.

En ce tout début d’année, Meilleurtaux dévoile son bilan annuel du pouvoir d’achat immobilier dans les 20 plus grandes villes de France entre décembre 2021 et décembre 2022, et entre décembre 2019 et décembre 2022. le courtier révèle également les perspectives pour 2023.

Le pouvoir d’achat immobilier a reculé de plus de 20 mètres carrés au Mans, à Saint-Etienne ou au Havre

Ces trois villes de province ont continué d’attirer en sortie de covid. Le nombre de mètres carrés s’est alors littéralement écroulé ! Le Mans est l’exemple le plus frappant. Entre 2022 et 2021, la ville du Grand-Ouest a perdu 34 m², et entre 2022 et 2019 elle perd 41m², du jamais vu ! Pour entrer dans le détail, en 2019 les futurs-acheteurs pouvaient espérer 123 m² de surface habitable, puis 109 en 2020, 116 en 2021 et plus que 82 m² en 2022 ! A 2 357 € le mètre carré, comparé à 1930 € en 2019, les prix ont augmenté de plus de 20%.

« Après une légère accalmie entre 2020 et 2021, Le Mans se retrouve finalement aujourd’hui à la première place des villes qui en ont le plus perdu conjuguant avec la hausse des taux un très fort rattrapage sur les prix », souligne Maël Bernier, directrice de la communication et porte-parole de Meilleurtaux.

Le Mans n’est pas un cas isolé. Sa cousine la plus proche, Angers, fait partie également des villes les plus impactées. Entre 2022 et 2019, il s’agit de LA ville qui perd le plus de mètre carré : soit 42 au total. « Dans le cas d’Angers, comme au Mans d’ailleurs on ne parle plus d’une pièce en moins mais bien de deux pièces en moins !, observe Maël Bernier. L’attractivité de cette ville n’est plus à démontrer. Elle attire depuis la pandémie de nombreux franciliens en mal d’espaces plus grands et de verdure. C’est en majeure partie leur arrivée qui a grandement fait grimper les prix. L’effet TGV joue à plein, tout comme la proximité avec Paris (55 minutes pour l’une, 1h40 pour l’autre) et ce sont des villes qui affichaient des prix finalement très bas jusqu’en 2020.»

Saint-Etienne est aussi un exemple très parlant. Sur une année seulement, la ville a perdu 27 m² à budget équivalent. De plus, en 2019, il était possible d’acquérir 159 m², soit la plus grande surface habitable moyenne de France ; or s’il s’agit toujours de la ville qui offre la plus belle surface habitable, nous sommes tombés à 123 m² à iso-revenus. En clair, en trois ans, Saint-Etienne a perdu 36 m².

Enfin, dernière du podium des villes ayant perdu le plus de pouvoir d’achat immobilier en un an : Le Havre. La ville normande, a perdu 22m2. En 2021, un acheteur pouvait espérer un espace habitable de 99m2, alors que cette année, il ne devra plus se contenter que de 76m2. Le prix du mètre carré est ainsi passé de 2 269€ en décembre 2021 à 2 545€ en décembre 2022. « Le prix de la pierre a bien sûr augmenté, mais dans ce cas de figure, c’est surtout l’augmentation des taux qui contribue massivement à la baisse de m² » analyse Maël Bernier. Rappelons-le un bon dossier fin 2021 pouvait se financer à moins de 1% quand aujourd’hui, nous sommes au-delà de 2%, cela a évidemment un impact fort !

Bordeaux, Lyon, Paris : Les métropoles s’en sortent-elles mieux ?

Sur le papier oui, ce sont les trois villes qui perdent le moins de mètre carré, que ce soit sur 1 ou 4 ans. Paris est LA ville qui enregistre la plus faible perte de pouvoir d’achat. En un an la capitale ne perd « que » 2 m². Elle passe ainsi de 19 m² en 2021 à 17 m² en 2022. En comparaison avec 2019 également, Paris offrait en moyenne 20m2. Au total en trois ans la ville a perdu 3 m².

« Evidement comparée aux autres villes évoquées plus haut, cela ne parait pas grand-chose. Mais bien sûr les données ne sont pas les mêmes, les prix sont tellement élevés que certes, la baisse est moindre mais la surface finançable reste 4 à 5 fois plus petite que les villes moyennes, y compris celles qui voient leur surface habitable diminuer fortement ! Il faut remettre en perspective avec le prix au mètre carré. A Paris, il est presque 5 fois supérieur au Mans ! », explique Maël Bernier.

Bordeaux perd en un an 6m² et passe ainsi d’une surface habitable de 45 m² à 39. En trois ans, la ville de Gironde perd en totalité 8 m². « C’est finalement assez peu car Bordeaux avait subi la poussée des prix avant 2020, en clair le pire était passé », ajoute Maël Bernier. Concernant Lyon, la ville du Rhône-Alpes perd exactement la même surface que Bordeaux, soit 6 m² entre décembre 2022 et décembre 2021. Elle perd un mètre carré supplémentaire en comparaison avec Bordeaux versus 2019. En trois ans Lyon passe ainsi de 43 m² habitables à 34 m².

« La remontée des taux de 2022 provoque un vrai changement de matrice et les conséquences n’épargnent aucune ville. Si entre 2021 et 2020 le pouvoir d’achat immobilier s’est à peu près stabilisé au sein de ces métropoles, sans doute en raison du fait qu’elles aient été « un peu » délaissées après le covid. Aujourd’hui en 2022, Paris Lyon et Bordeaux doivent absorber la hausse des taux de financement », confie Maël Bernier.

Dijon et Nimes ne sont pas en reste

La perte généralisée du pouvoir d’achat touche aussi Dijon : le pouvoir d’achat immobilier y a reculé de 16 m² en 1 an et de 19 m² en 2 ans. Quelles sont les raisons d’une telle perte en quelques mois ? Les taux bien sûr, mais aussi le prix au mètre carré, qui a quasiment pris 200€ en un an, passant de 2 691€ en décembre 2021 à 2 881€ en en cette fin d’année.

Autre exemple Nîmes. La ville proposait en 2019 109 m², puis perdait du pouvoir d’achat en 2020, passant ainsi à une surface de 102 m². Un an plus tard, la ville regagnait des mètres carrés avec 107 m². Mais cette année 2022 lui aura été fatale, puisque la Rome Française s’écroule à 90 m² ! Elle perd 19 m² en trois ans et particulièrement 17 m² depuis décembre 2021, en comparaison avec aujourd’hui.

Les Français empruntent moins et achètent plus petit

Entre décembre 2022 et décembre 2021, la moyenne du nombre de mètre carré perdu en un an en France des 20 plus grandes villes de France est de 13 m². La remontée des taux est en grande partie responsable de ce chiffre. Les taux de référence « excellents » sont ainsi passés de 0,70% l’année dernière à 2,20% cette année. La capacité d’emprunt passe ainsi de 223 896 € à 194 020 €.

« Devoir emprunter moins, c’est directement un logement plus petit si l’emprunteur ne dispose pas d’épargne pour compenser !, explique Maël Bernier. Si nous regardons sur 4 années entre 2019 et 2022 c’est 20 m² de perdus en moyenne en France, il est donc très clair que l’année 2022 est celle qui a fait « le plus mal » au pouvoir d’achat immobilier des Français. »

2023, une année complique pour le crédit immobilier

Si 2022 reste une bonne année, c’est principalement lié au fait que le 1er trimestre a été particulièrement dynamique. La production de crédits immobiliers a été forte tout au long du 1er semestre. Malheureusement, le net ralentissement ressenti depuis cet été aura des conséquences sur la production de crédits immobiliers du 1er trimestre 2023. L’année qui arrive s’annonce donc très compliquée. En effet, les dossiers traités et refusés à l’automne 2022 seront visibles dans la production ou (dans l’absence de production) de la Banque de France au premier trimestre 2023. Ce n’est qu’à ce moment-là que l’on se rendra compte de la situation. D’ici là, le taux d’usure sera réactualisé et donc réhaussé début 2023, mais le problème demeurera. En effet, ce taux d’usure prend en considération des taux pratiqués lors du trimestre précédent. Aujourd’hui, les taux nominaux des crédits immobiliers se situent autour de 2,50% et pourraient atteindre 3% au premier trimestre 2023. La problématique « taux d’usure » se résoudra uniquement si les taux nominaux se stabilisent. Tout dépendra de l’évolution des OAT.

Concernant les prix maintenant, ils vont inéluctablement baisser ou a minima se stabiliser. Il ne faut pas s’attendre à une baisse importante. Pour que cela soit le cas, il faudrait une arrivée massive de biens sur le marché face à une demande qui baisserait fortement. Or, le scénario qui semble se dessiner est plutôt le suivant : baisse des acheteurs certes, mais aussi baisse des vendeurs. Pourquoi ? Simplement parce que la difficulté d’obtention d’un prêt freine potentiellement de nombreux candidats à l’acquisition, y compris parmi ceux qu’on appelle les « secundo-accédants ». Qui plus est, n’oublions pas que depuis 4 ans, l’ensemble des Français qui a effectué un achat immobilier, détient actuellement des crédits à moins de 2%, soit un excellent placement financier, donc sauf contraintes (décès, succession, divorces, mutations…), ces derniers vont rester « au chaud » en attendant des jours meilleurs. Pourquoi risquer de vendre si les chances d’obtenir un crédit qui plus est à un taux plus élevé, sont nulles ?

Votre avis

Votre avis