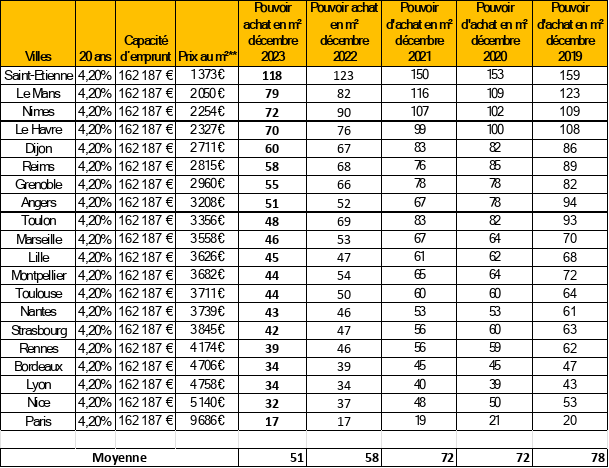

Crédit immobilier : Entre décembre 2023 et décembre 2022, les Français ont perdu 7m²

Les taux d’intérêt ont été multipliés par 4 en 18 mois, impactant la capacité d’emprunt des Français. Meilleurtaux fait le point sur l’évolution de leur pouvoir d’achat dans les 20 plus grandes villes de France entre décembre 2022 et décembre 2023

© adobestock

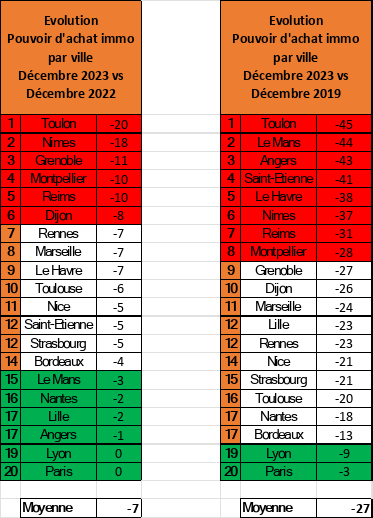

Avec des prix qui ont fortement augmenté, Toulon perd 20m²

Nous le savons, le marché de l’immobilier a été totalement chamboulé depuis 4 ans et la donne a changé. Entre la pandémie mondiale, les conflits géopolitiques et le retour de l’inflation, nous sommes passés de taux bas records à des taux d’emprunt qui ont été multipliés par 4 en seulement 18 mois.

Passant de 1% en 2022 à plus de 4% à la fin de l’automne, impactant fortement la capacité d’emprunt des Français. Pour certaines villes Françaises, les prix du m² ont, eux, parfois, diminué. Sans surprise et de manière quasi-générale, en 4 ans, le pouvoir d’achat immobilier des Français a fortement baissé. Cependant, de bonnes nouvelles s’annoncent en 2024, puisque les taux commencent à baisser depuis début décembre.

En ce tout début d’année, Meilleurtaux dévoile son bilan annuel du pouvoir d’achat immobilier dans les 20 plus grandes villes de France entre décembre 2022 et décembre 2023, avec un retour sur 2019. Le spécialiste du financement révèle également les perspectives pour 2024.

Les prix s’envolent à Nîmes et Toulon, qui sont les 2 villes où la baisse du pouvoir d’achat est la plus importante

Ces deux villes du sud de la France ont vu le prix du m² augmenter d’année en année. La capacité d’emprunt des ménages ayant, elle, diminué avec la hausse des taux en plus, le nombre de mètres carrés accessible a fortement baissé. Toulon perd 20m² avec une capacité d’emprunt de 162 187 € et seulement 48m2 accessibles à l’achat. A Nîmes, 18m² ont été perdus et il est aujourd’hui possible d’acheter 72m² pour la même capacité d’emprunt.

« Pour chacune de ces villes, c’est l’équivalent d’une pièce de perdu à l’achat en seulement une année. Au-delà des difficultés à emprunter, les acheteurs de 2023 à Toulon et Nîmes ont donc dû revoir largement leur projet d’achat à la baisse », souligne Maël Bernier, porte-parole de Meilleurtaux.

D’autres villes ont vu chuter leur pouvoir d’achat de manière notable cette année : il s’agit de Grenoble (-11m²), Reims (-10m²), Montpellier (-10m²) et Dijon (-8m²). Ces villes sont encore dans un mécanisme de rattrapage des prix et la surface du bien finançable se réduit notamment.

Le pouvoir d’achat immobilier reste stable à Paris et Lyon

A contrario, depuis 2022, il n’y a aucun changement pour Paris et Lyon. Malgré la baisse de la capacité d’emprunt, les prix au m² ayant baissé dans ces villes, nous n’observons aucune évolution sur le pouvoir d’achat immobilier.

« Dans les grandes villes, la baisse des prix est enclenchée, compensant ainsi en partie la hausse des taux, mais la surface finançable reste malgré cela, extrêmement faible, même par rapport aux villes moyennes où les prix continuent de monter, précise Maël Bernier. Si le mouvement de baisse des prix dans ces grandes agglomérations est positif, il n’en demeure pas moins que la surface finançable reste 3 à 4 fois plus petite que dans les villes moyennes, y compris celles qui voient leur surface habitable diminuer fortement. Il faut remettre en perspective avec le prix au mètre carré. A Paris, il reste 4 fois supérieur à Nîmes ! »

2019 versus 2023 : de profondes transformations particulièrement dans les villes moyennes

Depuis 2019, les évolutions sont frappantes, notamment pour Saint Etienne (-41m²), Le Mans (-44m²), Angers (-43m²) et Toulon (-45m²). Entre la baisse de la capacité d’emprunt et l’augmentation des prix au m2, ces villes ont perdu en 4 ans plus de 40m² soit l’équivalent de minimum 2 pièces.

« C’est l’association de hausses de prix marquées et de la hausse des taux qui conduit à ce résultat », analyse Maël Bernier. Rappelons-le un bon dossier fin 2021 pouvait se financer à moins de 1% quand aujourd’hui, nous sommes au-delà de 4%, cela a évidemment un impact fort ! Juste derrière ces villes, on retrouve Le Havre (-38), Nîmes (-37), Reims (-31) et Montpellier (-28). La moyenne de perte de m2 sur ces 4 dernières est à 27m². Ces 8 villes sont donc celles qui ont le plus été impactées par les évolutions de cette période.

Au revoir 2023, vive 2024 !

Si 2023 a été une année franchement complexe, nous ne pouvons qu’être optimiste pour 2024 ! En cette fin d’année, nous recevons la confirmation jour après jour que la hausse des taux est désormais un mauvais souvenir.

« Contrairement aux prédictions les plus alarmistes que nous n’avons jamais partagées, les taux n’atteindront évidemment pas 5% et ils sont qui plus est déjà en baisse, explique Maël Bernier. L’inflation ralentit enfin, les OAT ont baissé de près de 100 points de base en 1 mois, des grandes banques sont de retour sur le marché de crédits immobiliers avec des barèmes bancaires en baisse et des objectifs de conquêtes clients élevés, il sera donc plus facile de trouver un financement et qui plus est, moins couteux.» Le meilleur reste donc à venir pour les acheteurs français !

La moyenne du nombre de m² perdu en un an est de 7m²

Entre décembre 2023 et décembre 2022, la moyenne du nombre de mètre carré perdu en un an en France dans les 20 plus grandes villes de France est de 7m². La hausse des taux est en grande partie responsable de ce chiffre. La capacité d’emprunt est ainsi passée de 194 020 € en 2022 à 162 187 € en 2023. Sous oublier qu’elle était de 223 896 € en 2021… Les Français ont perdu énormément de pouvoir d’achat ces dernières années, en immobilier mais pas uniquement.

« Devoir emprunter moins, c’est directement un logement plus petit si l’emprunteur ne dispose pas d’épargne pour compenser !, explique Maël Bernier. Si nous regardons sur 4 années entre 2019 et 2023 c’est 27m² de perdus en moyenne en France, il est donc très clair que l’année 2023 ne restera pas un bon cru. »

Votre avis

Votre avis